皆さん、こんにちは!今回は、iDeCoという制度についての説明やメリット・デメリットを紹介したうえでiDeCoを始めるタイミングについて考えていこうと思います。

これからiDeCoを始めようという方やiDeCoについて興味がある方には、ぜひ読んでいただきたい内容になっていますので最後までお付き合いください。

それではいきましょう。

・そもそもiDeCoってなに?

まず日本の年金制度は公的年金と私的年金の2種類に分けられます。公的年金は全ての人が加入する国民年金・会社員や公務員が加入する厚生年金の2階建てになっており、国民年金に上乗せする形で厚生年金を受け取ります。そして私的年金は公的年金に上乗せされる3階部分になります(※自営業者等については2階建て部分は厚生年金ではなく国民年金基金になります。)

iDeCo(個人型確定拠出年金)は、加入が任意の私的年金制度です。簡単にいえば個人が将来に備えてコツコツと積み立てる年金のことです。流れとしては自身で加入を申し込み、掛金を指定、ご自分で運用方法を選び、掛金とその運用益との合計額を60歳以降に初めて給付として受け取ることができます。

加入者資格については、公的年金制度に加入している20歳以上65歳未満のすべての方が対象となっています。加入者によって年金の種類が異なるように、掛金の上限も以下のように異なります。

・iDeCoのメリット

- 掛け金の全額が所得控除の対象

- 運用益がすべて非課税

- 積み立てた金額を受け取る際に税金の優遇あり

1.掛け金の全額が所得控除の対象

iDeCoの最大のメリットとして挙げられる所得控除です。iDeCoで支払った毎月の掛金は全額が所得控除の対象です。年末調整や確定申告を行い、所得税や住民税の課税対象となる所得から1年分のiDeCoの掛金を差し引く(控除する)ことで、所得税や住民税が少なくなります。

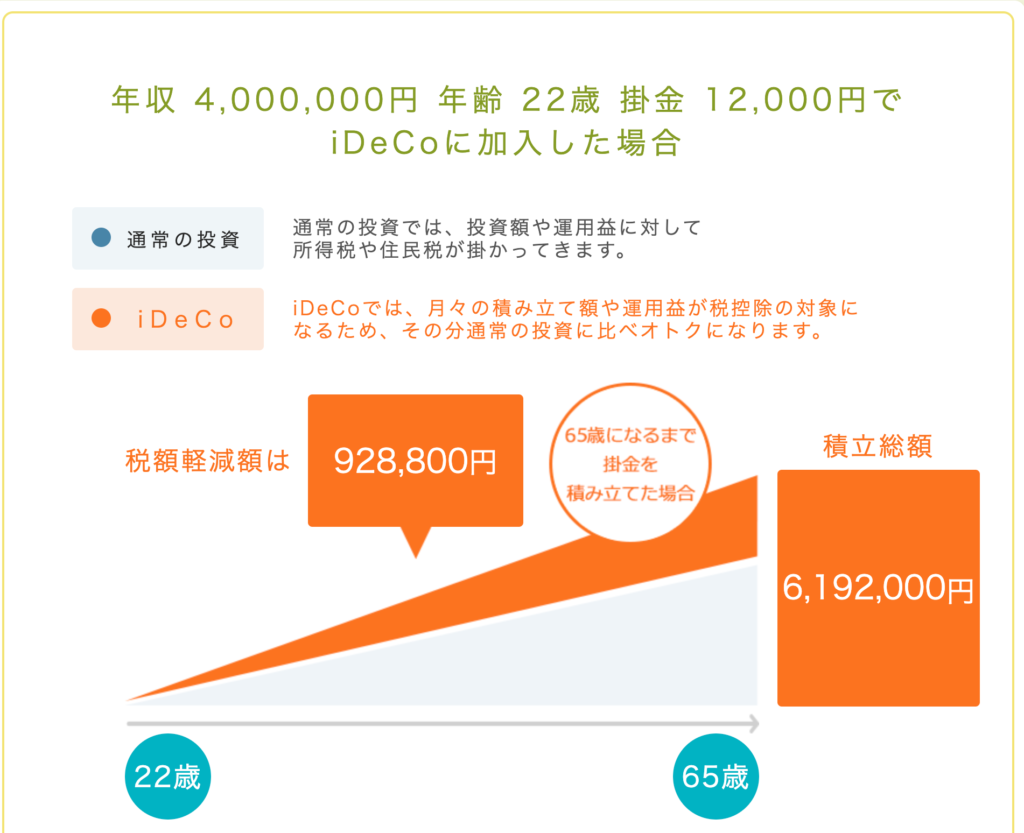

実際にどのくらい税負担が軽減されるかシュミレーションしてみました。(※りおちんの掛け金・運用期間)

約40年で積立金額・税額軽減額がとても大きくなるのが分かります。iDeCoにおける掛金の限度額は公務員の場合、民間企業の方や自営業の方に比べて低いので多くの方が僕のシュミレーションよりも積立金額・税額軽減額は大きくなるのかなと思います。

2.運用益がすべて非課税

通常、投資信託の売買などによって得た利益や定期預金の利息には20.315%(所得税(復興特別所得税含む)15.315%+住民税5%)の税金がかかりますが、iDeCoを通じて購入した投資信託による売買益には税金がかかりません。そう考えると投資先さえ間違えなければ、より効率的に老後の資金を確保できるわけです。

3.積み立てた金額を受け取る際に税金の優遇あり

iDeCoで積み立てたお金を受け取るとき、一度にまとめて受け取る場合は「退職所得控除」、分割で受け取る場合は「公的年金等控除」が適用されます。退職所得控除とは、退職金のようなまとまったお金を受け取った場合に税金の負担が大きくなりすぎないように適用されるもので、公的年金等控除とは、国から支給される老齢年金などを受け取った場合に適用されるものになります。

①退職所得控除額の計算(まとめて受け取る場合)

勤続年数20年以下:40万円×勤続年数(80万円未満の場合は80万円)

勤続年数20年超:800万円+70万円×(勤続年数-20年)

②公的年金等控除の計算(分割で受け取る場合)

| 公的年金等の年間収入金額 | 公的年金等控除額 | |

| 65歳未満 | 130万円以下 | 70万円 |

| 130万超410万円以下 | 収入金額×25%+37.5万円 | |

| 410万超770万円以下 | 収入金額×15%+78.5万円 | |

| 770万円超 | 収入金額×5%+155.5万円 | |

| 65歳以上 | 330万円以下 | 120万円 |

| 330万円超410万円以下 | 収入金額×25%+37.5万円 | |

| 410万超770万円以下 | 収入金額×15%+78.5万円 | |

| 770万円超 | 収入金額×5%+155.5万円 |

例えば、現在60歳でiDeCoに30年加入した方が2,000万円を受け取る場合に

①退職所得控除額(一度にまとめて受け取る場合)

1,500万円(800万円+70万円×(30年-20年)=1,500万円)までは非課税となります。

②公的年金等控除額(分割で10年かけて受け取る場合)

1年あたり87.5万円(200万円×25%+37万5千円)までは非課税となります。

・iDeCoのデメリット

- 原則は60歳まで引き出せない

- 加入時や運用時などに手数料がかかる

- 運用で損をする可能性がある

1.原則は60歳まで引き出せない

最大のデメリットとしてあげられるのはiDeCoで積み立てた掛金は、原則として60歳まで引き出せないことです。個人のちょっとした都合を理由などで、iDeCoで積み立てたお金には頼れないため注意が必要です。一応、所定の要件を満たせば脱退一時金を受け取れますが基本的には引き出せないものだと考えておいた方が良いです。

2.加入時や運用時などに手数料がかかる運用で損をする可能性がある

iDeCoに加入するときや商品を運用するとき、資産を他の金融機関の口座に移すときなどに手数料が発生します。iDeCoの手数料は、口座を開いた金融機関に支払う手数料と、iDeCoの統括機関である国民年金基金連合会に支払う手数料の2種類あり、国民年金基金連合会に支払う手数料は、どの金融機関でiDeCoの口座を開いても支払う必要があります。

3.運用で損をする可能性がある

iDeCoでは、投資リスクを加入者自身が負うため、老後の年金が増えることもあれば減ることも当然あります。そのため投資先の選定によっては、支払った掛金の合計よりも老後の年金額が大きく下回る可能性がある点に注意が必要です。

・iDeCoに向かない人

iDeCoに向かない人の特徴を紹介すると、収入が安定していない方・貯金がない方・税金を払っていない方です。やはり収入が安定していないと掛け金が支払えなくなる可能性があります。またデメリットでも紹介したように途中での解約ができないため、いざという時の貯金などがない方は病気や事故など想定外のことがあった際に手元の現金が足りなくなってしまう心配もあります。

そしてiDeCoの最大のメリットとして紹介した所得控除の面で収入が低い人に限らず、住宅ローンなど活用しており、そもそも所得税や住民税をほとんど納めていない人は恩恵を受けにくい可能性があります。

次に、iDeCoに向いている人・今すぐ始めるべき人の特徴はというと

「収入が安定していない方・貯金がない方・税金を払っていない方」に当てはまらない方です。

基本的にこの条件をクリアしていれば、あとは投資先さえしっかりと選定することによってiDeCoのデメリットを消すことが出来ると僕は考えます。

最後に、iDeCoをいつ始めるかというと思いたったそのとき「今」です。

なぜかというと60歳までしか積み立てができないiDeCoの場合、可能な限り早めに始めた方が資産形成は有利になるからです。ただし、つみたてNISAをまだ始めていない方はつみたてNISAでの枠を上限いっぱいに使ってからiDeCoを始めるようにしましょう。(※つみたてNISAの方がいつでも辞めれるため)

・まとめ

iDeCoのデメリット及び向かない人の特徴に当てはまる方は未だ始めない方が良いというのは理解して頂けたでしょうか。一方でiDeCoのメリットを知り、今すぐにでも始めるべき・始めたいという思った方も多いのではないでしょうか。まずは、皆さん自身で生活に困らないだけの貯金(給与3ヶ月分程度)をつくり、つみたてNISAによる月33,333円(年間40万)の投資を行った後に余剰資金があればiDeCoを始めるようにしましょう。そのようにする事でキャッシュフローのリスクを最小に抑えながら、より効率よく資産形成が出来るようになるのではないかと思います。

今回の記事がこれからiDeCoを始めたい・iDeCoについて知りたいという方にとって少しでも役立てば嬉しいです。

何か質問などがあれば気楽にインスタグラムやこちらへメッセージをください♪

コメント